Inhalte im Überblick

Definition: Was ist KYC?

Unter Know Your Customer »kurz: KYC; deutsch: Kenne Deinen Kunden« versteht man die Identifizierung und Überprüfung von Neukunden und Bestandskunden auf Basis geldwäscherechtlicher Anforderungen. Eine Prüfung kann ungeahnte Risiken in der sich anbahnenden oder bestehenden Geschäftsbeziehung zum Vorschein bringen. Sie kann beispielsweise Scheinfirmen identifizieren oder Gelder aus fragwürdigen Quellen aufdecken.

Aufgrund verschärfter Vorgaben der EU-Richtlinie und der Novellierung des Geldwäschegesetzes, sind Unternehmen, insbesondere Kreditinstitute und Finanzinstitute, immer stärker in der Verantwortung an Geldwäscheprävention mitzuwirken. Dementsprechend sind Legitimationsprüfungen beim Onboarding von Neukunden und die Überprüfung von Bestandskunden fester Bestandteil des Compliance Managements von verpflichteten Unternehmen.

Mit dem Know Your Customer Prinzip wurden Standards gesetzt, um Geldwäsche (engl. anti money laundering; AML), Terrorismusfinanzierung und sonstiger Wirtschaftskriminalität entgegenzuwirken. Zu den Mindestanforderungen von KYC Prüfungen zählen die Identifizierung des Vertragspartners, die Feststellung der Besitzverhältnisse und des wirtschaftlich Berechtigten sowie die Abklärung der wirtschaftlichen Hintergründe. KYC ist Teil der Due Diligence, unter der man eine sorgfältige Prüfung von Partnern im Geschäftsumfeld versteht.

Beyond KYC - Der PODCAST über Geldwäscheprävention, Compliance & mehr

In unserer 2. Folge geht es über mehr als nur eine Begriffsdefinition. In knapp 11 Minuten unterhalten sich Salvatore Saporito und Thorsten Breitkopf darüber, was sich genau hinter dem Begriff Know Your Customer (KYC) verbirgt, weshalb KYC ein zentrales Werkzeug der Geldwäscheprävention ist, welche 5 Schritte den KYC-Prozess ausmachen, was ein fehlender KYC-Prozess mit Falschparken zu tun hat und welche Faktoren in der Zukunft eine wichtige Rolle spielen. Viel Spaß beim Reinhören!

Was ist die Rechtsgrundlage für KYC?

Die zentrale Rechtsgrundlage für das Know Your Customer Prinzip bilden der Artikel 8 der 3. EU-Geldwäsche-Richtlinie, die 4. EU-Geldwäsche-Richtlinie sowie das Geldwäschegesetz (GwG). Zusammen mit dem UK Bribery Act, dem UK Modern Slavery Act oder dem Financial Action Task Force (FATF) bilden die EU-Richtlinien den rechtlichen Rahmen für Know Your Customer Aktivitäten.

Was bedeutet das in der Praxis?

Anti-Korruptionsgesetze, wie etwa der US Foreign Corrupt Practices Act (FCPA) oder der UK Bribery Act 2010 (UK BA) verlangen eine angemessene Prüfung und Überwachung von Geschäftspartnern und beinhalten aufgrund ihrer exterritorialen Wirkung auch für deutsche Unternehmen Haftungsrisiken. Zur Einhaltung der internationalen Richtlinien muss das Know Your Customer Prinzip eingehalten werden. Bei Verstößen drohen den (Finanz-) Unternehmen empfindliche Geldstrafen, Haftstrafen für leitende Mitarbeiter oder sogar die Entziehung der Geschäftserlaubnis.

Wer ist zur KYC Prüfung verpflichtet?

- Banken

- Kreditinstitute

- Finanzdienstleistungsinstitute

- Finanzunternehmen

- Versicherungsunternehmen

- Rechtsanwälte

- Notare

- Wirtschaftsprüfer

- Steuerberater

- Immobilienmakler

- Güterhändler

KYC Prüfung: Welche Informationen sind zu erfassen?

Daten zur Identifikation juristischer Personen:

Zur Identifikation juristischer Personen sind folgende Daten erforderlich: Geschäftszweck, Branchencode, Sitz, Anzahl der Mitarbeiter, Umsatz, Stammkapital, Gründungsdatum, HR Nummer, Ort Amtsgericht, USt ID, LEI, Sanktionslistenstatus sowie Informationen über die Anteilseigner, Funktionsträger, Beteiligungen und wirtschaftlich Berechtigte.Daten zur Identifikation natürlicher Personen:

Bei der KYC Prüfung müssen unter anderem der Name, Zeitraum, Stadt und PEP- und Sanktionslisten-Status von wirtschaftlich Berechtigten, Anteilseignern und Funktionsträgern überprüft werden. Handelt es sich bei einer natürlichen Person um eine Politisch exponierte Person, greifen die verstärkten Sorgfaltspflichten gemäß §15 GwG, da ein höheres Risiko der Geldwäsche oder Terrorismusfinanzierung bestehen kann.Daten zur Prüfung wirtschaftlich Berechtigter:

Die Ermittlung der wirtschaftlich Berechtigten eines Unternehmens steht im Kern Ihrer gesetzlichen Verpflichtung zur Verhinderung von Geldwäsche und Terrorismusfinanzierung. In dem Zusammenhang ist auch die Veränderungen in der Firmenstruktur (Eigentümer- und Kontrollstruktur) im Hinblick auf wirtschaftlich Berechtigte stetig zu beobachten. Mit der KYC Prüfung soll u.a. sichergestellt werden, dass der Geschäftspartner auf Sanktions-, Watch- oder PEP-Listen nicht gelistet ist. Grundsätzlich sind die Herkunft von Geldern und Vermögen sowie die Details der geplanten Kundenbeziehung bzw. Transaktion, wie beispielsweise Umfang der Transaktion oder Zahlungsverkehrsarten zu erfassen.Dokumentation der KYC Informationen:

Die recherchierten Informationen müssen durch amtliche Dokumente aus Unternehmensregister, Transparenzregister, etc. belegt werden. Dementsprechend ist die revisionssichere Archivierung der Dokumente sehr wichtig im Rahmen der KYC Prüfung.

KYC Prozess: In 5 Schritten durch die gesetzlichen Anforderungen.

Vertragspartner identifizieren.

Vertragspartner sind anhand von Informationen

aus öffentlichen Registern zu identifizieren,

vgl. § 11 Abs. 4 GwG. Die Identitätsprüfung hat

auf Basis eines amtlichen Registerauszuges zu

erfolgen, vgl. § 12 Abs. 2 GwG.

Vertretungsorgane ermitteln.

Alle für den Vertragspartner auftretenden

Personen müssen im KYC Prozess ermittelt und

überprüft werden, vgl. § 10 Abs. 1 GwG.

Eigentums- und Kontrollstruktur durchdringen.

Die Abklärung und Identifizierung wirtschaftlich

Berechtigter steht im Fokus der KYC Prüfung,

vgl. § 10 Abs. 1 GwG.

Risikofaktoren identifizieren und managen.

Die Prüfung der Risikofaktoren, vgl. § 5 Abs.

1 GwG , die Abklärung des PEP-Status der

wirtschaftlich Berechtigten, vgl. § 10 Abs. 1 GwG

und die Risikobewertung, vgl. § 5 Abs. 1 GwG

sind ein essenzieller Teil der KYC Prüfung.

KYC Profile revisionssicher dokumentieren.

Alle relevanten Informationen und Dokumente

in Bezug auf Vertragspartner, Vertretungsorgane

und wirtschaftlich Berechtigte müssen

aufgezeichnet und 5 Jahre aufbewahrt werden,

vgl. § 8 GwG.

KYC Fachwissen und News

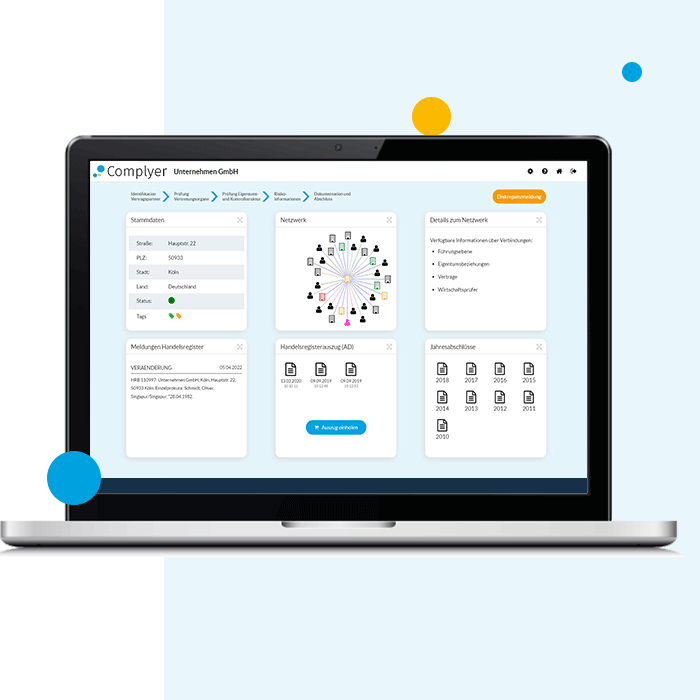

führt Sie in 5 Schritten regelkonform durch die Geldwäscheprüfung. Automatisieren Sie Ihren KYC-Prozess und geben Sie Geldwäsche keine Chance.

führt Sie in 5 Schritten regelkonform durch die Geldwäscheprüfung. Automatisieren Sie Ihren KYC-Prozess und geben Sie Geldwäsche keine Chance.