Inhalte im Überblick

Was bedeutet Due Diligence?

Due Diligence (aus dem Englischen frei übersetzt: "mit gebührender Sorgfalt") ist ein Prüfprozess bei dem Stärken, Schwächen, Chancen und Risiken im Hinblick auf wirtschaftliche, rechtliche, steuerliche und finanzielle Verhältnisse analysiert wird. Ziel ist es, sämtliche Risikopotentiale aufzudecken, die im Zusammenhang mit einer Geschäftsbeziehung auftauchen können.

Warum macht man eine Due Diligence Prüfung?

Die Due Diligence Prüfung ist eine lückenlose Hintergrundrecherche, mit der sich Unternehmen anhand verschiedener Informationsquellen gegenüber potenziellen Vertragspartnern absichern. Sie hilft den Unternehmen dabei, Ihre Interessen zu schützen und potenzielle Risiken zu vermeiden. Gründe für die Durchführung von Due Diligence Prüfungen können sein:

Prävention von Geldwäsche und Wirtschaftskriminalität

Die Überprüfung des Geschäftspartners (Customer Due Diligence) ist der zentrale Bestandteil zur Erfüllung der Sorgfaltspflichten im Rahmen des Geldwäschegesetzes (GwG). Mehr dazu im Kapitel →„Due Diligence und Geldwäschegesetz“.

Mergers & Aquisitions / M&A Aktivitäten

Vor M&A Aktivitäten, wie dem Kauf von Unternehmen, Unternehmensübernahmen oder -beteiligungen, wird in der Regel eine Due Diligence Prüfung durch einen externen Berater durchgeführt. Diese ist sowohl für den Käufer als auch für den Verkäufer sinnvoll. Bei der Buyer Due Diligence veranlasst der Käufer die Prüfung mit dem Ziel Risiken und Chancen des Kaufes abzuschätzen und zu bewerten. Die Erkenntnisse fließen in der Regel in den Kaufpreisvorschlag ein. Bei der Vendors Due Diligence beauftragt der Verkäufer eine systemische Analyse, um vorab eventuelle Schwachstellen zu beseitigen und auch die Verkaufsverhandlungen vorzubereiten.

Vermeidung von Reputationsschäden

Unternehmen überprüfen Geschäftspartner vor der Zusammenarbeit oftmals auch auf ethische und gesetzliche Standards bei der Auswahl der potenziellen Geschäftspartner. Ziel ist es inkorrektes Handeln vorab aufzuspüren, um Reputationsschäden zu vermeiden.

Aus den Prüfresultaten einer Due Diligence lassen sich für das weitere Vorgehen konkrete Handlungsempfehlungen ableiten: Zum Beispiel kann das unternehmerische Risiko mit dem Kunden neu bewertet oder auch von einer Begründung der Geschäftsbeziehung gernell abgeraten werden.

Was wird bei einer Due-Diligence-Prüfung geprüft?

Abhängig davon zu welchem Zweck die Due Diligence Prüfung durchgeführt wird, variieren die zu prüfenden Bereiche. Danach ergeben sich funktionalen Formen der Due Diligence. Dazu gehören u.a.:

- Customer Due Diligence (CDD): Geldwäscherechtliche Überprüfung von Neu- und Bestandkunden nach dem Know your Customer (KYC) Prinzip

- Financial Due Diligence: Prüfung aller kaufmännischen Bereiche, wie Buchführung, Jahresabschlüsse, Controlling, Finanzbeziehungen und Zahlungsströme

- Commercial Due Diligence: Prüfung der Geschäftstätigkeit und der Beziehungen zum Geschäftsumfeld und Markt

- Legal Due Diligence: Prüfung aller internen und externen Rechtsbeziehungen zur Identifikation rechtlicher Risiken für Unternehmensergebnis

- IP Due Diligence: Prüfung der Intellectual Property (IP) des Unternehmens, wie z.B. Patente, Marken und Lizenzen

Wie erfüllt die Customer Due Diligence das Geldwäschegesetz?

Das Geldwäschegesetz (GwG) soll verhindern, dass illegale Geldströme in den Wirtschaftskreislauf eindringen. Um dieses Ziel zur erfüllen, ist die sorgfältige Prüfung des Geschäftspartners bzw. die Customer Due Diligence erforderlich. Verpflichtete Unternehmen nach dem GwG - dazu gehören u.a. Finanzunternehmen, Wirtschaftsprüfer, Notare, Immobilienmakler – müssen ihre Neu- und Bestandskunden in regelmäßigen Zyklen überprüfen. Dabei konzentriert sich die Customer Due Diligence Prüfung unter anderem auf folgende Bereiche:

- Identifizierung des Vertragspartners

- Prüfung von Vertretungsorganen und der Eigentums- und Kontrollstruktur

- Abklärung des wirtschaftlich Berechtigten

- Prüfung von PEP-Status und Sanktionslisten sowie weiterer Risikofaktoren

Die Identifizierung und Überprüfung von Geschäftspartnern mit dem Ziel der Geldwäscheprävention wird auch Know your Customer (KYC) Prüfung genannt.

Gestalten Sie Ihre Geldwäscheprüfung

sicher und effizient.

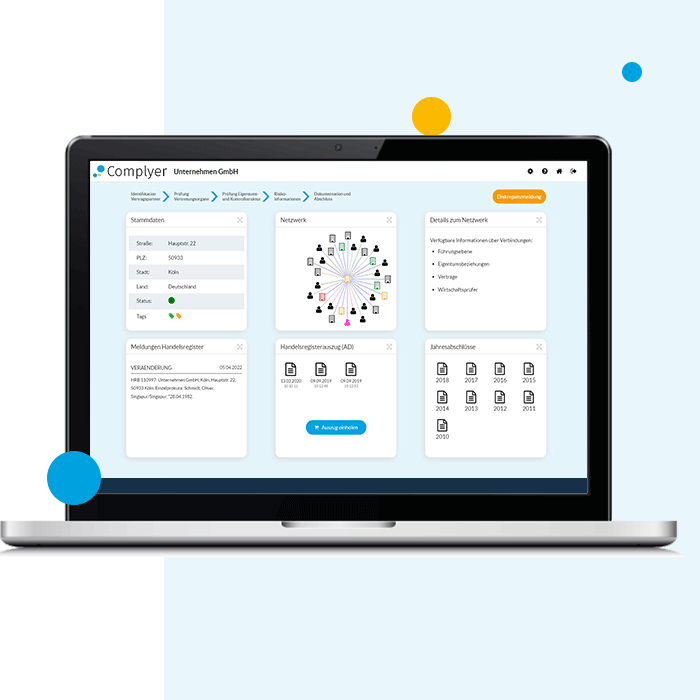

Der  führt Sie auf Basis der aktuellen gesetzlichen Grundlage in 5 Schritten durch die Geldwäscheprüfung. Automatisieren Sie Ihren KYC-Prozess und geben Sie Geldwäsche keine Chance.

führt Sie auf Basis der aktuellen gesetzlichen Grundlage in 5 Schritten durch die Geldwäscheprüfung. Automatisieren Sie Ihren KYC-Prozess und geben Sie Geldwäsche keine Chance.

Wer führt eine Due Diligence Prüfung durch?

Werden Due Diligence Prüfungen als Basis für strategische Entscheidungen im Bereich M&A Aktivitäten oder Geschäftsanbahnungen durchgeführt, beauftragen Unternehmen in der Regel externe Berater wie Wirtschaftsprüfer, Unternehmensberater, Rechtsanwälte, Gutachter, etc.

Customer Due Diligence Prüfungen zur Erfüllung von geldwäscherechtlichen Anforderungen werden intern im Unternehmen durchgeführt. Je nach Verpflichteten-Kreis und internen Strukturen verantworten Geldwäschebeauftragte, Compliance Manager oder Verantwortliche auf Geschäftsführungsebene die Überprüfung von Neu- und Bestandskunden. Je nachdem wie komplex die Unternehmensstrukturen des potenziellen Neukunden bzw. Bestandskunden sind, kann bereits die Recherchearbeit sehr zeitaufwendig und komplex sein.

Wer sind die Verpflichteten nach dem Geldwäschegesetz?

Zu den Verpflichteten nach dem Geldwäschegesetz gehören u.a.:

- Kreditinstitute

- Finanzdienstleistungsinstitute

- Finanzunternehmen

- Bestimmte Versicherungsunternehmen

- Rechtsanwälte

- Steuerberater

- Immobilienmakler

- Güterhändler

Was ist ein Due Diligence Report?

Im Due Diligence Report werden abschließend alle Erkenntnisse aus den Einzelprüfungen zusammengefasst. Der Umfang und die Inhalte des Reports sind je nach Ziel der Prüfung unterschiedlich. Im Bereich von M&A Aktivitäten dient der Report dazu die Ergebnisse der Prüfung über das betreffende Projekt zusammenzufassen und dient anschließend als Entscheidungsgrundlage. Im Bereich der Geldwäscheprävention ist die revisionssichere Dokumentation der Prüfung samt Originaldokumenten obligatorisch und dient als Nachweis für die Erfüllung der Sorgfaltspflichten.

KYC Fachwissen und News