Inhalte im Überblick

Was ist Geldwäsche?

Geldwäsche, im Englischen als money laundering bezeichnet, beschreibt den Vorgang, die Herkunft von illegal erworbenem Geld zu verschleiern und dieses wieder in den legalen Wirtschaftskreislauf einzuführen. Die illegalen Einnahmen stammen meist aus Sachverhalten wie Drogenhandel, Erpressung, Prostitution, Waffenhandel, Schmuggel, Raub oder Bestechung.

Wussten Sie schon?

Der Ausdruck „Geldwäsche“ ist einer Legende nach auf den berühmten amerikanischen Mafiaboss Al Capone zurückzuführen, der seine Einnahmen aus kriminellen Machenschaften in Waschsalons investierte und so erfolgreich die Herkunft verschleierte. Seine Methoden gelten als Vorbild der heutigen Vorgehensweise von vielen Betrügern.

Beyond KYC - Der PODCAST über Geldwäscheprävention, Compliance & mehr

In unserer Premiere sprechen Salvatore Saporito und Thorsten Breitkopf u.a. darüber wie Geldwäsche funktioniert und was Al Capone damit zu tun hat, weshalb das „solide“ Deutschland ein Geldwäscheparadies ist, welche Rolle Know Your Customer (KYC) bei der Geldwäscheprävention spielt und warum KYC und Geldwäscheprävention nicht nur ein Thema für Banken ist. Viel Spaß beim Reinhören:

Wie funktioniert Geldwäsche?

Es gibt verschiedene Wege, wie Betrüger ihr „schmutziges“ Geld wieder „reinwaschen“ und dem legalen Wirtschaftskreislauf zuführen. Eine Erläuterung der Vorgehensweise bietet das „Drei-Phasen-Modell“, welches wir nachfolgend vorstellen.

Die 3 Phasen der Geldwäsche

Phase 1: Placement (Einspeisen)

In der Placement-Phase wird versucht, das illegal erwirtschaftete Geld im Wirtschaftskreislauf zu platzieren.

Scheinfirmen

Eine Möglichkeit ist dabei die Investition in Scheinfirmen wie Restaurants, Casinos, Spielhallen oder – ganz im Sinne von Al Capone – Waschsalons. Ein guter Indikator für Geldwäsche ist beispielsweise ein schlecht laufendes Restaurant, welches am Monatsende seinem Besitzer trotzdem einen erheblichen Profit einspielt. Beim Finanzamt stellt der Geldwäscher sein Restaurant als gut florierendes Geschäft dar, das hohe Einnahmen generiert. Um die Herkunft des Geldes noch undurchsichtiger zu gestalten, investieren viele Geldwäscher in mehrere Scheinfirmen oder transferieren ihre illegalen Einnahmen ins Ausland.

Smurfing

Beim Smurfing zahlen Betrüger ihr illegales Geld in kleinen Beträgen, häufig auch auf verschiedene Konten, bei Banken ein und machen so aus dem Bargeld Buchgeld. Die Einzahlung von kleinen Beträgen ist dabei obligatorisch, da Banken ab bestimmten Bargeldeinzahlungsgrenzen dazu verpflichtet sind, die handelnden Personen zu identifizieren und bei Vorliegen von Verdachtsmomenten Meldung an die zuständigen Behörden abgeben müssen. Auch untypische bzw. verdächtige Transaktionen unterhalb der Schwellenwerte müssen von den Banken gemeldet werden. Aus diesem Grund spielt das KYC-Prinzip bei der Neueröffnung von Konten, aber auch bei Transaktionen ohne Kundenverbindung, eine entscheidende Rolle und dient maßgeblich der Vereitelung von Geldwäsche.

Structuring

Eine weitere Variante des Placements ist das Structuring. Bei diesem werden mit illegalen Mitteln Luxusgüter wie Kunst, Yachten oder Automobile mit dem Ziel angekauft, diese später (z.B. im Ausland) wieder zu veräußern.

Phase 2: Layering (Verschleierung)

Die Layering-Phase dient der Verwirrung und Verschleierung. Ziel ist es, den Belegpfad so zu durchbrechen, dass der Ursprung des Geldes vollkommen intransparent wird. Meist tätigen die Betrüger in dieser Phase komplizierte Transaktionen auf verschiedene Konten – auch über Ländergrenzen hinweg. Scheinfirmen im Ausland, aber auch Beteiligungen von Drittpersonen, sind ein probates Mittel zur Verschleierung der Geldherkunft. Oft versuchen die Betrüger, an dieser Stelle Personen mit Berufsgeheimnis wie Anwälte, Steuerberater oder Notare einzubeziehen, um Transaktionen einen seriösen Anstrich zu geben.

Phase 3: Integration

Der letzte Schritt der Geldwäsche hat zum Ziel, dieses wieder in den legalen Wirtschaftskreislauf einzubringen und vorzutäuschen, das Geld stamme aus legalen Aktivitäten. In dieser Phase investieren viele Betrüger wiederum in Unternehmen, die später erneut eine Rolle bei der Geldwäsche spielen können, wie Wechselstuben, Waschsalons oder Restaurants.

Welche Strafen drohen bei Geldwäsche?

Sowohl die vollendete Geldwäsche als auch der Versuch sowie die Beihilfe zur Geldwäsche sind strafbar. Das Strafmaß ist in § 261 Strafgesetzbuch (StGB) festgelegt. Dieses reicht von einer Freiheitsstrafe von drei Monaten bis zu fünf Jahren, in besonders schweren Fällen sogar bis zu zehn Jahren.

Wichtig zu wissen: für eine Verurteilung muss zunächst eine rechtswidrige Tat (sog. „Vortat“) begangen worden sein, aus der das inkriminierte („schwarze“) Geld hervorgegangen ist. Dazu zählen gemäß § 261 Abs. 1 Satz 2 beispielsweise bestimmte Verstöße gegen das Betäubungsmittelgesetz, Raub oder Betrug, aber auch Steuerhinterziehung. Nur auf dieser Grundlage ist die daraus resultierende Geldwäsche strafbar.

Geldwäscheprävention: das ist zu beachten

Zur Prävention von Geldwäsche wurde im Jahre 1993 das erste deutsche Geldwäschegesetz (GwG) verabschiedet. Dieses regelt auf Basis der EU-Geldwäscherichtlinie sämtliche Verpflichtungen und Sanktionen mit dem Ziel, illegale Geldströme in der Wirtschaft frühzeitig aufzuspüren und rechtswirksam zu verhindern. Seit 2008 enthält das Gesetz zudem Ergänzungen zur Terrorismusfinanzierung. Am 01. Januar 2020 ist das deutsche Umsetzungsgesetz zur 5. EU-Geldwäscherichtlinie mit verschärftem Anforderungskatalog zur Geldwäschebekämpfung in Kraft getreten.

In §2 Geldwäschegesetz ist geregelt, welche Unternehmen und Berufsgruppen zur aktiven Geldwäscheprävention verpflichtet sind (sog. „Verpflichtete“). Dazu gehören vor allem Unternehmen aus dem Finanzsektor wie Kreditinstitute, Finanzdienstleistungsinstitute oder E-Geld Institute sowie Versicherungsunternehmen, Rechtsanwälte oder Immobilienmakler. Diese sind in der Pflicht, potenzielle Kunden zu identifizieren und zu überprüfen (kundenbezogenen Sorgfaltspflichten) sowie verdächtige Kontoaktivitäten und suspekte Transaktionen oder Geschäftsbeziehungen umgehend zu melden (transaktionsbezogene Sorgfaltspflichten). Die zuständige Behörde für Verdachtsmeldungen ist die Zentralstelle für Finanztransaktionsuntersuchungen (Financial Intelligence Unit, kurz: FIU).

Bestimmte Verpflichtete müssen nach § 7 Geldwäschegesetz einen Geldwäschebeauftragten (Anti-Money Laundering Officer) bestellen, der die Einhaltung der gesetzlichen Vorschriften überwacht und für die Entwicklung und Aktualisierung angemessener Sicherungssysteme gegen Geldwäsche zuständig ist.

Was muss ich tun, wenn ich den Verdacht auf Geldwäsche habe?

Haben Verpflichtete Anhaltspunkte dafür, dass ein Vertragspartner Geldwäsche praktiziert, ist der Sachverhalt unverzüglich an die zuständige Behörde zu melden. Die folgenden Kundeneigenschaften sind beispielhafte Indizien für eine erhöhte Gefahr der Geldwäsche und können zur Risikobeurteilung herangezogen werden:

Indikatoren für Geldwäsche (beispielhaft)

- Keine Transaktionstransparenz (Beteiligte und Geschäftszweck werden verheimlicht)

- Bereitschaft zu ungewöhnlich hohen Bargeldbeträgen oder Bargeldeinzahlungen

- Kunde sitzt in einem Land mit hohem Geldwäsche-Risiko

- Keine vorhandenen geschäftsspezifischen Kenntnisse zur Transaktion

- Versuch der Identitäts-Verschleierung

- Dritte Personen werden ohne Grund in die Transaktion integriert

- Kunde hat viele Konten

- Schlechte Geldanlage-Konditionen werden bereitwillig akzeptiert

Gut zu wissen: Beim Verdacht auf Geldwäsche ist die Meldepflicht nicht an einen bestimmten Mindestbetrag gebunden.

Verdachtsmeldung – Vorgehen Schritt für Schritt

- Elektronische Verdachtsmeldung über das Meldeportal (goAML) verfassen. Die Form der Meldung ergibt sich aus § 45 Absatz 1 GwG .

- Das der Verdachtsmeldung zugrundeliegende Geschäft darf nicht durchgeführt werden. Eine Durchführung ist nur in folgenden Ausnahmen zulässig:

- Eine Zustimmung der Staatsanwaltschaft oder der Zentralstelle für Finanztransaktionsuntersuchungen liegt vor.

- Der Aufschub behindert die Aufklärung der Straftat.

- Auch am dritten Werktag nach der Verdachtsmeldung erfolgte noch kein Widerspruch seitens Staatsanwaltschaft oder Zentralstelle für Finanztransaktionsuntersuchungen.

Wichtig: Bewahren Sie Stillschweigen. Weder der gemeldete Vertragspartner noch Dritte dürfen von der Verdachtsmeldung erfahren.

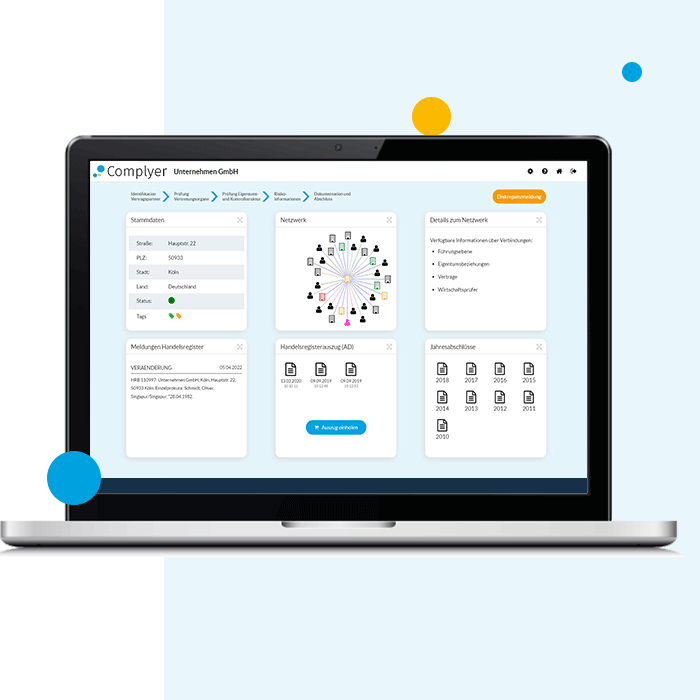

Gestalten Sie Ihre Geldwäscheprüfung

sicher und effizient.

Der  führt Sie in 5 Schritten regelkonform durch die Geldwäscheprüfung. Automatisieren Sie Ihren KYC-Prozess und geben Sie Geldwäsche keine Chance.

führt Sie in 5 Schritten regelkonform durch die Geldwäscheprüfung. Automatisieren Sie Ihren KYC-Prozess und geben Sie Geldwäsche keine Chance.

KYC Fachwissen und News