Inhalte im Überblick

Was ist Compliance?

Der Begriff Compliance stammt aus dem Angloamerikanischen und bedeutet übersetzt so viel wie Rechtstreue bzw. Regelkonformität. Inhaltlich wird hierunter die Pflicht des Vorstandes verstanden, für die Einhaltung bindender Bestimmungen im Unternehmen Sorge zu tragen. Zum einen können dies rechtlich verbindliche Vorschriften sein, zum anderen aber auch Regeln, denen sich ein Unternehmen oder eine Organisation freiwillig unterwirft.

Häufig wird Compliance auch als Gesamtheit aller betrieblichen Maßnahmen verstanden, welche das regelkonforme Verhalten aller Unternehmensangehöriger sicherstellen soll. Durch ein funktionierendes Compliance Management können auch Verstöße aufgedeckt oder frühzeitig verhindert werden.

Welche rechtlichen Grundlagen sind für Compliance relevant?

Ein Unternehmen in einem demokratischen Rechtsstaat muss sicherstellen, dass alle nationalen sowie internationalen Gesetze und Richtlinien eingehalten werden. Zu beachten sind hierbei sowohl Vorgaben des privaten und öffentlichen Rechts als auch des Strafrechts. Dabei gelten je nach Branche teilweise unterschiedliche Vorgaben.

- Internationale Richtlinien

Im internationalen Geschäftsverkehr ist zu berücksichtigen, dass auch Vorschriften anderer hieran beteiligter Länder bindend sind. Hier sind vor allem der Foreign Corrupt Practices Act (FCPA) und der UK Bribary Act hervorzuheben. Beide dienen der Bekämpfung von Korruption, FCPA als US-amerikanisches Gesetz und der UK Bribary Act als Compliance-Vorschrift in Großbritannien. - Deutsche Corporate Governance Kodex

In Deutschland ist der Begriff der Compliance nicht gesetzlich definiert. Als Grundlage für ein juristisch korrektes Verhalten dient vor allem der Deutsche Corporate Governance Kodex (DCGK). Dieser beinhaltet wesentliche gesetzliche Vorschriften zur Überwachung und Leitung deutscher börsennotierter Gesellschaften. Er enthält zudem Empfehlungen und Anregungen zur Unternehmensführung, besitzt aber keine rechtliche Verbindlichkeit. Als Pendant existiert für Familienunternehmen der Governance Kodex. Dieser wurde von einer Kommission namhafter Unternehmer und Wissenschaftler entwickelt und spricht ebenfalls Empfehlungen für eine verantwortungsvolle Unternehmensführung aus. - Compliance im Finanz- und Versicherungsrecht

Gesetzlich in Erscheinung tritt Compliance vor allem in Zusammenhang mit den Organisationspflichten im Finanz- und Versicherungswesen. Kredit- und Finanzdienstleistungsinstitute müssen gem. § 25a Abs. 1 KWG, Wertpapierdienstleistungsunternehmen gem. § 80 Abs. 1 WpHG und Versicherungsunternehmen gem. § 29 Abs. 1 VAG ein internes Kontrollsystem (IKS) betreiben, welches über eine Compliance-Funktion verfügt. Im Finanzbereich sind zudem die EU-Geldwäscherichtlinien sowie das Gesetz über das Aufspüren von Gewinnen aus schweren Straftaten (Geldwäschegesetz - GwG) von zentraler Bedeutung. Sie verlangen von verpflichteten Unternehmen die Prüfung von Geschäftspartnern als festen Bestandteil des Compliance Managements.

Risiken und Präventionspflichten

Compliance dient vor allem dem Ziel, Risiken von Unternehmen abzuwenden und damit letztlich auch dem Schutz des Unternehmens. Verstöße gegen Compliance Vorschriften können weitreichende Auswirkungen haben. Neben empfindlichen Geldstrafen oder Schadensersatzklagen kann ein massiver Reputationsverlust für das Unternehmen die Folge sein. Den verantwortlichen Personen im Unternehmen drohen bei Vergehen Freiheits- oder Geldstrafen, aber auch arbeitsrechtliche Konsequenzen bis hin zur Kündigung.

Zwar wird der Begriff der Compliance nicht überall ausdrücklich verwendet, der Gedanke zur Risikoprävention schwingt jedoch an vielen Stellen mit. Auch wenn der Deutsche Corporate Governance Kodex ein Compliance-Management-System nur bei börsennotierten Unternehmen vorschreibt, sollte Compliance als Instrument der Risikovorsorge auch im Mittelstand Beachtung finden. Die Identifikation von möglichen Risiken sowie die Integration von Compliance-Strukturen schützen Unternehmen vor drohenden Gefahren.

Zwischen welchen Risiken wird unterschieden?

Allgemeine Risiken:

- Verstoß gegen Regelungen des Arbeitsschutzgesetzes wie Mindestlohn, Arbeitszeitgesetz oder Scheinselbstständigkeit

- Unlauterer Wettbewerb

- Verletzungen des Antidiskriminierungsgesetz

- Korruptionsstraftaten

- Steuerhinterziehung

- Verletzungen des Datenschutzes/DSGVO, etc.

Spezifische Risiken:

- Geldwäsche

- Terrorismusfinanzierung

- Kartellrechtliche Anforderungen

- Außenwirtschaftsregelungen

- Vergabevorschriften

- Meldepflichten bei börsennotierten Unternehmen

- Verstoß gegen Umweltstandards, etc.

Wie integriert man Compliance Management in Unternehmen?

Das Thema Compliance stellt Unternehmen häufig vor große Herausforderungen. Zunächst müssen alle relevante Handlungsfelder und Risiken identifiziert werden. Erst dann kann festgestellt werden, ob ausreichende Compliance-Strukturen im Unternehmen bereits bestehen oder ob diese aufgebaut, aktualisiert oder angepasst werden müssen.

In einigen Fällen kann die Einführung eines Verhaltenskodex für Mitarbeiter oder die Formulierung von Compliance-Richtlinien sinnvoll sein. Der strukturierte Aufbau von internen Regeln sowie die konsequente Prüfung von deren Einhaltung kann auch ein Wettbewerbsvorteil darstellen. Gerade öffentliche Auftraggeber vergeben ihre Aufträge an Unternehmen nur beim Nachweis eines ordentlichen Compliance Managements.

Wichtige Schritte zur Sicherung von Compliance:

- Risikoanalyse

- Statusanalyse

- Erstellung eines neuen oder zusätzlichen Regelwerks

- Implementierung im Unternehmen

- Mechanismen zur Sicherstellung der Einhaltung der Regeln

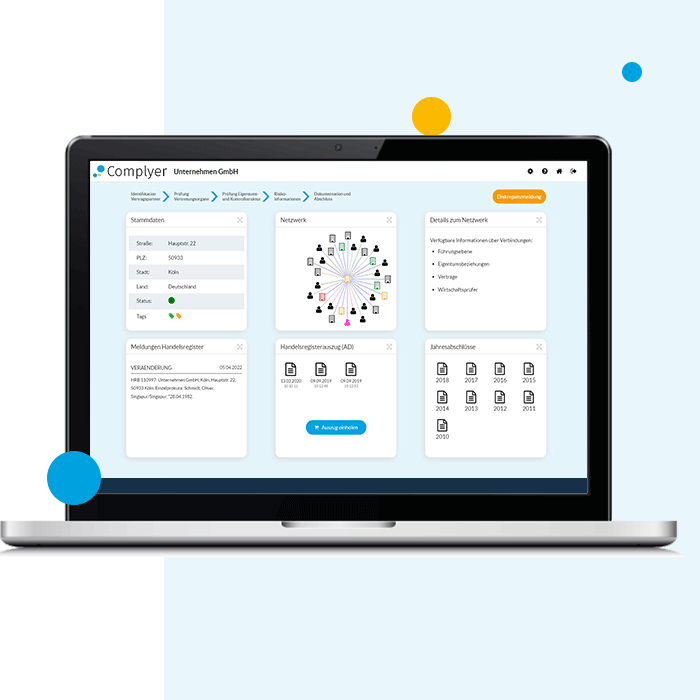

Effiziente Unterstützung des Compliance Managements

Effiziente und rechtssichere Compliance-Strukturen aufzubauen, kann je nach Art des Unternehmens sehr aufwändig sein. Insbesondere im Finanzbereich müssen mit dem sogenannten KYC Prinzip zur Verhinderung von Geldwäsche und sonstiger Wirtschaftskriminalität sehr spezielle Anforderungen erfüllt werden. Hier unterstützt Validatis mit detaillierten Daten aus Primärquellen beispielsweise aus dem Unternehmensregister bei der notwendigen Identifikation von Geschäftspartnern und der Ermittlung der wirtschaftlich Berechtigten. Die Daten werden bedarfsgerecht konsolidiert und strukturiert. Zudem erfolgt eine revisionssichere Dokumentation aller erforderlichen Dokumente während des gesamten Prozesses. Dies vereinfacht die KYC Prüfung als Bestandteil des Compliance Managements.

Gestalten Sie Ihre Geldwäscheprüfung

sicher und effizient.

Der  führt Sie in 5 Schritten regelkonform durch die Geldwäscheprüfung. Automatisieren Sie Ihren KYC-Prozess und geben Sie Geldwäsche keine Chance.

führt Sie in 5 Schritten regelkonform durch die Geldwäscheprüfung. Automatisieren Sie Ihren KYC-Prozess und geben Sie Geldwäsche keine Chance.

BEYOND KYC Podcast: Mehrwerte der Geschäftspartner-Compliance

In der 9. Folge unserers Podcast sprechen Thorsten Breitkopf und Salvatore Saporito darüber was Geschäftspartner-Compliance ist und wie sich die Extrameile für Unternehmen lohnen kann. → Jetzt reinhören